标准引领网点服务质量持续提升

为加强标准引领,增强金融标准治理效能,推动《恩施州银行业金融标准“金融标准落地管理服务提质”三年行动方案(2020-2022年)》落到实处,人民银行恩施中支以“我为群众办实事”活动为契机,以《银行营业网点服务评价准则》为依据,组织全州银行业金融机构开展对标达标自评估工作。有力推动了恩施州全辖商业银行网点服务标准整体合格率和各项指标符合率稳步提升,进一步增强了当地人民群众对金融服务的体验感、获得感和满意度。

自评估总体情况及主要做法

恩施土家族苗族自治州(以下简称“恩施州”)共设有10家银行机构,营业网点383。

因全州商商业银行营业网点点多面广,部分商业银行特别是农村商业银行、村镇银行农村地区网点数量较多,工作量较大。为确保自评估质量,人民银行恩施中支将商业银行营业网点服务标准对标达标情况,特别是智能金融服务“适老化”改造和残障人群便利设施建设情况的自评估,提高到“我为群众办实事”的政治高度,采取多项举措统筹推进,取得较好成效。一是在年初制定2021年金融标准工作计划时,将商业银行营业网点服务标准自评估工作作为重中之重。二是人民银行恩施中支和应开展自评估的州直银行机构均成立了工作专班,将工作任务和责任明确到人。三是要求州直各银行机构负责恩施市城区本部各营业网点的自评估,统筹部署并指导所辖其他7个县(市)营业网点的自评估工作。四是先后两次召开专题会议,安排部署并督促指导自评估工作。五是要求人民银行各县(市)支行负责辖区各银行营业网点自评估的指导督促工作。

自评估工作于6月末结束,从各家银行自评估反馈情况看,标准引领恩施州银行营业网点管理服务质量持续提升,有力提升了当地人民群众对金融服务的获得感和满意度。主要表现在:一是各家银行机构金融标准化意识明显增强,金融标准化工作机制逐步完善并有效发挥作用。二是在银行营业网点软硬件建设方面持续加强,网点服务环境明显改善,近5年新装修的网点基本都执行了《银行营业网点服务基本要求》。三是更加重视网点服务制度建设,在网点安全性、便捷性和舒适性方面进一步增强,网点服务质量明显提升。

恩施州银行营业网点执行服务标准

自评估结果分析

1.整体达标情况比较理想。全州8家商业银行所辖共计249个营业网点参加了自评估,其中达标网点196个,占比78.71%。

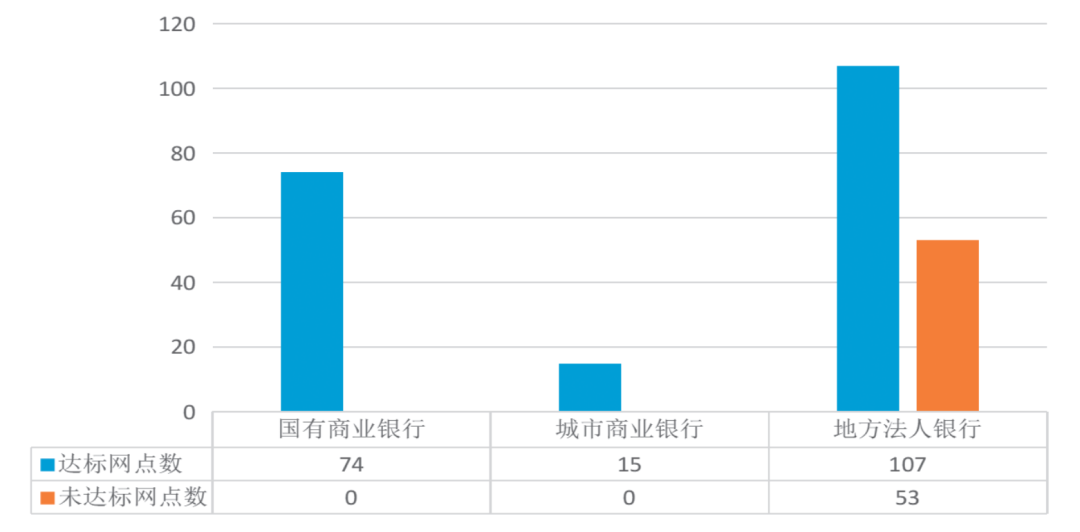

2.国有商业银行和省域城市商业银行网点全部达标,农村商业银行和村镇银行达标率稳步提升。参加评估的4家国有商业银行共计74个营业网点全部达标,占比100%;2家城市商业银行共计15个营业网点全部达标,占比100%;2家地方法人银行共计160个营业网点,其中达标网点107个,占比66.9%。(不同类型银行机构达标情况见图)

图1 不同类型银行机构达标情况

3.县市之间达标情况不均衡,50%的县(市)整体达标率超过80%。全州8个县市,整体达标率达到100%的1个,90%以上2个,80%以上的1个,只有个别县市网点整体达标率在60%左右。

4.县城城区网点达标率高于农村乡镇网点达标率。全州8个县市县城区参加自评估的网点共计137个,其中达标网点124个,占比90.5%。全州农村乡镇参加自评估的网点共计112个,其中达标网点72个,占比64.3%。县城城区网点达标率高于农村乡镇网点达标率26.2个百分点。

自评估结果行别之间、区域之间存在的不平衡、不均衡现象。从原因上进行分析,主要有以下几个方面:一是《银行营业网点服务基本要求》《银行营业网点服务评价准则》两个国家级金融标准,基本上是由全国性大型商业银行和区域性有较大影响力的商业银行金融标准部门参与起草,其条线各级领导层对金融标准化工作重视程度更高,信息获取渠道比较畅通,金融标准化工作机制也更加完善,执行力更强。二是县城区银行网点的主客观条件均要好于农村乡镇网点,如有的农村乡镇网点因没有自己的房产,要选择到一个面积较大、空间结构合理、便于功能分区设置的营业场所难度较大。三是县城区网点的人员素质和工作实践经验要普遍高于农村乡镇网点,且离主管行领导层较近,制度执行力更强一些。四是县市之间经济发展水平、人口规模、重大项目、信贷有效需求不平衡,也导致其上级行在网点设置规模、标准、人员配备等方面有不同考量。

自评估结果发现的主要问题和短板

1.安全性方面。一是部分营业网点均或多或少存在没有“小心地滑”“小心玻璃”“无关人员请勿入内”“注意保管好自身财物”“您已进入视频采集区”等风险提示标志,或提示不全、提示不醒目、提示陈旧没有定期更新的情况;二是部分营业网点未配置供客户使用的具备防伪功能的点验钞机;三是部分营业网点现金区、自助区未配备收纳设施和碎纸机。

2.功能性方面。一是部分网点未配置电子填单设备或相当功能服务设施;二是部分网点自助设备未在其显著位置明示设备名称、主要功能、操作说明、客服电话、服务时间和安全提示等信息或明示信息不全;三是有26.3%的网点未建立排班制度或未设置弹性窗口;四是有14.5%的网点没有配置智能化设备或互联网金融服务。

3.规范性方面。一是全州43.9%的网点未公示异议反映渠道及处理流程,或者未能出具客户异议处理登记保管制度证明以及相关异议处理资料;二是全州35.2%的营业网点大厅醒目位置未明示常办业务收费标准和实时利率。

4.便捷性方面。一是部分营业网点因客观条件限制未设置无障碍通道,但都安排有相当功能服务;二是全州13.1%的网点营业大厅无电子显示屏或电子显示屏不正常;三是部分营业网点无客流高低峰时段提示。

5.舒适性方面。一是受客观条件限制,全州41.8%的营业网点不能提供客户停车位或停车服务;二是全州17.1%的营业网点未设夜间外部标识;三是全州大部分营业网点的工作人员不能提供外语或手语服务,或服务质量不能满足特殊客户群体需求。

下一步工作建议

1.进一步提高金融标准化工作重要性的认识。习近平总书记指出:“标准决定质量,有什么样的标准就有什么样的质量,只有高标准才有高质量。”金融标准是金融业健康发展的技术支撑,是金融业治理体系和治理能力现代化的基础性制度,在推动金融业创新发展、金融风险防范与化解、改善金融服务环境等方面发挥着至关重要的作用。因此,商业银行各级领导决策层和网点执行层都要进一步增强金融标准化工作重要性的认识。

2.进一步增强贯彻银行营业网点服务标准的内生动力。《银行营业网点服务基本要求》(GB/T32320-2015)《银行营业网点服务评价准则》(GB/T32318-2015)自2016年6月1日起执行,至今已执行5年多时间。实践证明,银行营业网点服务标准执行好了,可以起到“多赢”的效果。一是有利于银行营业网点进一步提升社会形象。如对金融智能服务进行“适老化”改造,弥合老年人数字“鸿沟”,提供“劳动者港湾”,完善无障碍通道和便民设施,使网点的金融服务更有温度,有效提升客户的满意度和获得感,进而扩展客户群体。二是有利于银行营业网点提高经营效益。通过配置必要的安全风险提示标识和功能设施,主动告知客户服务项目、价格及金融产品收益与风险,可以有效保护金融消费者权益,减少因服务不到位发生的权益纠纷或者投诉,进而降低管理成本,提高经营效益。三是有利于帮助银行营业网点增强创新活力,提升品牌价值和核心竞争力。因此,商业银行基层网点应以提高服务质量和经营效益为目标导向,着力增强贯彻网点服务标准的内生动力。

3.进一步完善工作机制,更加重视制度性建设。因金融标准涉及的主管部门较多,各级商业银行分支机构包括基层网点,应明确贯标的责任领导、责任部门和具体责任人,主管行还应明确一个牵头抓总的部门,负责指导协调相关金融标准的有效贯彻执行。同时,制度建设情况是银行营业网点服务标准评价认证的关键性指标,在对标达标过程中,既要重视网点服务标准制度性建设,更要注重制度的落地执行。